FXで使用しているパソコンって経費になるの?

パソコンを経費にしたらどのような節税効果があるの?

確定申告を行うにあたって上記のようにお悩みの方も多いのではないでしょうか?

結論から言うと、FXで使用しているパソコンは経費になります。

しかしパソコンを経費として確定申告するためには、知っておかなければならないことや注意しなければならないことが多くあります。

この記事では以下の3つについて解説していきます。

- パソコンをFXの必要経費として確定申告するには?

- FXのパソコン関連で必要経費にできるものは?

- パソコンをFXの経費とする際によくある質問

この記事を読めば、FX用のパソコンで効果的に税金対策をすることができるようになります。

パソコンをFXの必要経費として確定申告するには?

そもそも確定申告の際に経費として認められるのは、事業を行う上で必要な支出だけです。

パソコンはFXを行う上で必要な仕事道具なので、必要経費として所得額から控除することが可能です。

ただし注意しなければならないのは、経費として申告したとしても税務署に認められなければ意味がないということです。

以上のことを踏まえて、ここではパソコンをFXの必要経費として申告する際に押さえておくべきポイントについて解説していきます。

- FX用のパソコンの値段が10万円未満の場合

- FX用のパソコンの値段が10万円以上の場合

- FX以外でもパソコンを利用している場合

パソコンの購入にはかなり費用がかかるので、FXの必要経費としてしっかり確定申告できれば、かなりの節税効果を望めます。

それでは見ていきましょう。

FX用のパソコンの値段が10万円未満の場合

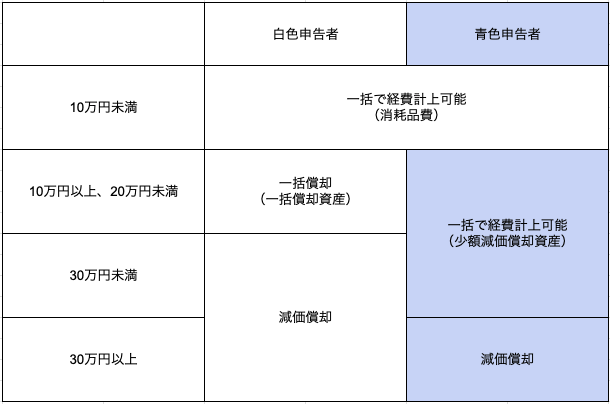

パソコンの費用が10万円未満の場合、会計上では「消耗品費」に分類されることになります。

消耗品に該当する10万円未満のパソコンは、消耗品費として全額を一括で経費計上することができます。

つまりパソコンの費用が5万円だった場合、5万円全額を経費として計上することができます。

以下の記事では10万円以下のオススメのノートパソコンを紹介しているので、ぜひご参照ください。

FX用のパソコンの値段が10万円以上の場合

一方でFX用のパソコンの費用が10万円以上の場合は会計上では「固定資産」として計上し、減価償却するのが原則です。

減価償却とは、購入したものを一括で経費計上するのではなく、数年に分けて計上していくことを指します。

パソコンの耐用年数は4年と定義されているので、FXのパソコンを減価償却する際は4年に分けて確定申告していくことになります。

しかし、パソコンの値段が10万円以上20万円未満の場合は特例として「一括償却」することができます。

一括償却とは規定された耐用年数にかかわらず、3年に分けて経費として計上することができる制度です。

一括償却として処理することには2つのメリットがあります。

一つは本来よりも短い期間で償却することができるので、1年あたりの経費として計上できる額が増え、節税効果が高くなる点です。

もう一つは一括償却の対象となった場合、固定資産税の課税対象外になる点です。

そもそも固定資産税は減価償却の対象となっているパソコンのような機器類や設備に対してかかる税金で、一括償却資産に対しては発生しません。

また青色申告の承認を受けている個人事業主の場合は、30万円未満の減価償却資産であれば一括で経費計上することができます。

ここまでの内容をまとめると、以上のような図で表すことができます。

この辺りの話はかなり複雑なので、じっくりと時間をかけて理解してみてください。

FX以外でもパソコンを利用している場合

ここまでFXで使用しているパソコンが値段によって経費計上の方法が異なることを解説してきました。

FX用のパソコンを経費計上する場合、以上で述べてきたこと以外でも注意しなければならないことがあります。

それはパソコンをFX以外でも使用している場合は、その使用割合によってFXの経費として計上できる額が変わってしまうことです。

これを家事按分と言います。

FXを行うためだけにパソコンを購入したとしても、実際にはプライベートで使用したり、他の仕事のために使用したりすることがあると思います。

その際は、FXに費やしている時間がパソコンの使用時間全体に占める割合を求めて、経費を算出することになります。

15万円のパソコンを購入したとします。

このパソコンの使い道は「FX」「ネットサーフィン」の2つであり、それぞれの日ごとの平均利用時間は以下の通りです。

- FX:3時間

- ネットサーフィン:2時間

この場合、全体の利用時間5時間に対してFXのために使用しているのは2時間なので、

2÷5×100=60%

つまり、FXの経費として申告できるのは60%ということになります。

今回購入したパソコンは15万円なので、一括償却で経費計上することを考えると、

15万円÷3年(一括償却)×60%=3万円

したがって、3万円を1年目の経費として計上することができます。

FXのパソコン関連で必要経費にできるものは?

ここまでパソコンを経費計上する方法について解説してきました。

パソコン本体の購入費以外でも、FXをパソコンを行う上で必要なものであれば経費として処理することができます。

FXのパソコン関連で経費として処理できるものには以下のようなものがあります。

- パソコン関連の部品や周辺機器の購入費

- 光熱費

- インターネット費

- スマホやタブレット

- EAやインジケーターの費用

- VPSの費用

FXで経費にできるものについては以下の記事で詳しく解説しているので、ぜひご参照ください。

パソコンをFXの経費とする際によくある質問

ここまで、パソコンやその周辺機器がFXの経費になることを解説してきました。

ここからは、パソコンをFXの経費にする際によくある質問に回答していきます。

- パソコン購入時に周辺機器も購入した場合どうなる?

- パソコンを自作した場合はどうなる?

- パソコン購入時にソフトウェアも購入した場合どうなる?

- パソコンを分割払いで購入した場合どうなる?

- 中古でパソコンを購入した場合どうなる?

- 年末に10万円以上のパソコンを購入した場合節税になる?

- パソコンを経費にするために必要な書類は?

パソコン購入時に周辺機器も購入した場合どうなる?

パソコン以外にFXをパソコンで行う上で必要な設備やパーツを購入した場合、一体となるパーツでなければ個別に費用計上しても問題はありません。

秋田谷 紘平

秋田谷 紘平会計を別にする、他の店舗で購入する、別日に購入するなどは関係ありません

例えば15万円のパソコンに加えて、4万円の4画面モニターと1万円のモニター固定器具を購入したとします。

この場合、それぞれ「15万円」「4万円」「1万円」で費用計上します。

追加モニター、固定機具などは切り離してまた別の用途にも供することができますので、必ずしもPCと一体で資産計上せずに良いものと考えます。

また、パソコンを購入する際の「運送料」や「購入手数料」なども取得価格に含める必要があるので、確定申告の際は気をつけるようにしてください。

パソコンを自作した場合はどうなる?

パソコンの費用を減価償却しないために、CPUやメモリー、グラフィックボードなどを個別で購入し、それぞれの費用を10万円未満の経費として一括で計上することを考える人も多いと思います。

しかしCPUなどのパーツは個々では機能せず、全てが一体となって初めてパソコンとして機能することから、パソコンのパーツ一式をパソコンの費用として考えるのが一般的です。

したがって、パソコンを自作しても全ての合計額が10万円を超えてしまったら青色申告者以外は減価償却する必要があります。

パソコン購入時にソフトウェアも購入した場合どうなる?

パソコン購入時にWindowsやMacなどのOSや、その他アプリケーションがプリインストールされていた場合、パソコン本体とソフトウェアを切り離すことは不可能なので、合計の費用が取得価格になります。

一方でパソコンにソフトウェアがプリインストールされておらず後に購入した場合は、別々で経費計上する必要があります。

この場合、ソフトウェアの耐用年数は5年と定義されているので、10万円以上のソフトウェアを購入した場合は5年間で減価償却する必要があります。

パソコンを分割払いで購入した場合どうなる?

分割払いを利用してパソコンを購入した場合も、一括で購入したときと同様に経費にすることができます。

分割で支払いを行なったとしても、取得価格はパソコンの合計額になります。

中古でパソコンを購入した場合どうなる?

中古のパソコンを購入した場合も経費として計上することができます。

購入した中古パソコンが10万円未満であった場合は、消耗品費として一括で経費計上することができます。

一方で、購入した中古パソコンが10万円以上だった場合は減価償却する必要がありますが、中古パソコンの耐用年数は新品の場合と異なることがあるので注意が必要です。

補足:「少額減価償却資産の特例」とは?

購入したパソコンが 30 万円未満であった場合、経費として 1 年で全額を償却できる制度です。適用できる資産は年間 300 万円までと定められており、「期末の決算対策で一気に損金として落としたい」「パソコンを一新したい」という場合にも有効な制度です。 ただし、適用条件には以下のような規制があります。

・青色申告法人である中小企業者、農業協同組合、個人事業主

・常時使用する従業員の数が 1,000 人以下

・資本金または出資金の額が 1 億円以下の中小企業法人

・適用できる資産は年間 300 万円まで

・課税標準額の合計が 150 万円以上になると固定資産税が課税される

中古パソコンの耐用年数は以下のように考えることができます。

<パソコンの耐用年数について>

機器の種類や用途などによって、耐用年数が細かく決められています。デスクトップ・ノートPCなどの種類は問いません。基準となるのは以下の 2 パターンです。

・サーバー用:5 年

・サーバー用以外:4 年

まず、購入した時点ですでに耐用年数を超えて使用されている中古パソコンの場合、法定耐用年数の20%を耐用年数として計算することになります。

パソコンの法定耐用年数4年を超えて使用されている中古パソコンの耐用年数は2年、購入時点では4年未満の使用年数である中古パソコンの耐用年数は、法定耐用年数-使用年数+(使用年数の20%)という計算で算出します。

また1年未満の部分については切り捨て、2年未満となった場合の耐用年数は一律で2年として計上する点にも注意しましょう。

<計算例>

・6年使用されている中古のパソコンを購入したとき

購入時点で中古パソコンの法定耐用年数4年を超えて使用されているので、耐用年数は2年となります。

・1年だけ使用された中古のパソコンを購入したとき

4年(法定耐用年数)ー1年+(1年×20%)=3.2年で1年未満を切り捨てるため耐用年数は3年

1年未満の部分は切り捨てて計算するため、耐用年数は3年となります。

年末に10万円以上のパソコンを購入した場合節税になる?

減価償却は月単位で細かく計算していくため、減価償却期間が1ヶ月分になってしまい、節税効果が薄まることになります。

例えば、12月に20万円のパソコンを購入したとします。

12月に入ってから購入したため、年末までに1ヶ月しか残っていません。

したがって、その年に経費として計上できるのは

20(万円)÷4(年)×1/12(1ヶ月)≒4,166円

4,166円になります。

白色申告者で年末にどうしても節税がしたい場合は、10万円未満の消耗品を購入するか、10万円以上20万円未満の一括償却資産を購入して、期間按分を避けるなどの方法が考えられます。

パソコンを経費にするために必要な書類は?

パソコンを経費にするためには、必ず購入時の領収書とレシートを保管しておくようにしましょう。

領収書やレシートは確定申告の際に必要ありませんが、もし税務署から減価償却資産の妥当性を疑われた際には証拠として役に立ちます。

領収書やレシート以外にも、パソコンを購入した日付や納品日がわかるような書類があれば手元に残しておくことをオススメします。

まとめ:FXのパソコンは経費計上できるが、ルールに要注意

ここまでパソコンをFXの経費にする方法について解説してきました。

この記事のポイントは以下の通りです。

- パソコンの値段によって、経費計上の方法が異なる

- FX以外でもパソコンを利用している場合は、家事按分が必要

- パソコン関連の設備や備品も経費の対象になる

パソコンはFXを行う上で必要な出費なので、上手に経費計上して節税していきましょう。

もし自分だけでは不安な場合は、専門家の助言を聞くのもおすすめです!

「専門家の相談室」ではプロの税理士さんが税金や確定申告について詳しく解説しているだけでなく、確定申告を代行してもらうことができます。

ぜひチェックしてみてください。

専門家の相談室 | 社長・弁護士・税理士・公認会計士・医師などが解説

コメント コメント 0