ゴトー日にドル円をロングしたら勝てる

アノマリーを利用したトレードなら初心者でも簡単に勝ち続けられる

どんな状況でも「絶対に勝てる」という聖杯は存在しないFXにおいて、一部のトレーダーから絶大な信頼を寄せられているのがゴトー日と仲値です。

「〇時にある通貨ペアが上がりやすくなる」といった法則はアノマリーと呼ばれ、アノマリーを主軸に置いて安定した利益を稼いでいる自動売買(EA)も存在します。

本記事では、アノマリーの中でも有名な仲値とゴトー日の基礎知識や、値動きに法則性がある理由などを解説していきます。

仲値とゴトー日を活用した実際のトレード手法についても解説しているので、安定して稼げる手法を探している人はぜひ参考にしてみてください。

仲値とは

仲値はTTM(Telegraphic Transfer Middle Rate)とも呼ばれる、銀行などの金融機関が為替取引を行うための基準となるレートを指す言葉です。

毎朝9時55分時点の為替レートが仲値として定められています。

毎日の両替レートは仲値の価格と定められており、そこに手数料を差し引きした価格が実際に我々が手に取れる両替後の価格になります。

仲値から手数料を差し引いた額にもそれぞれ名称が定められているため、知識として頭の片隅に置いておきましょう。

| 名称 | 内容 |

|---|---|

| TTS(Telegraphic Transfer Selling Rate) | 仲値に手数料を足した両替レート |

| TTB(Telegraphic Transfer Buying Rate) | 仲値から手数料を引いた両替レート |

日本円からドルに両替する際、まずは日本円で手数料を上乗せしたTTSのレートを支払い、ドルとして手数料が引かれたTTBが返ってきます。

TTSとTTBの間にある手数料分の差額はスプレッドと呼ばれ、金融機関は手数料を収益としています。

仲値に向けてドル円が上昇しやすい理由

仲値のレートが決まる9時55分に向けてドル円が上昇するというアノマリーがありますが、そういわれるには以下の通り明確な理由が存在しています。

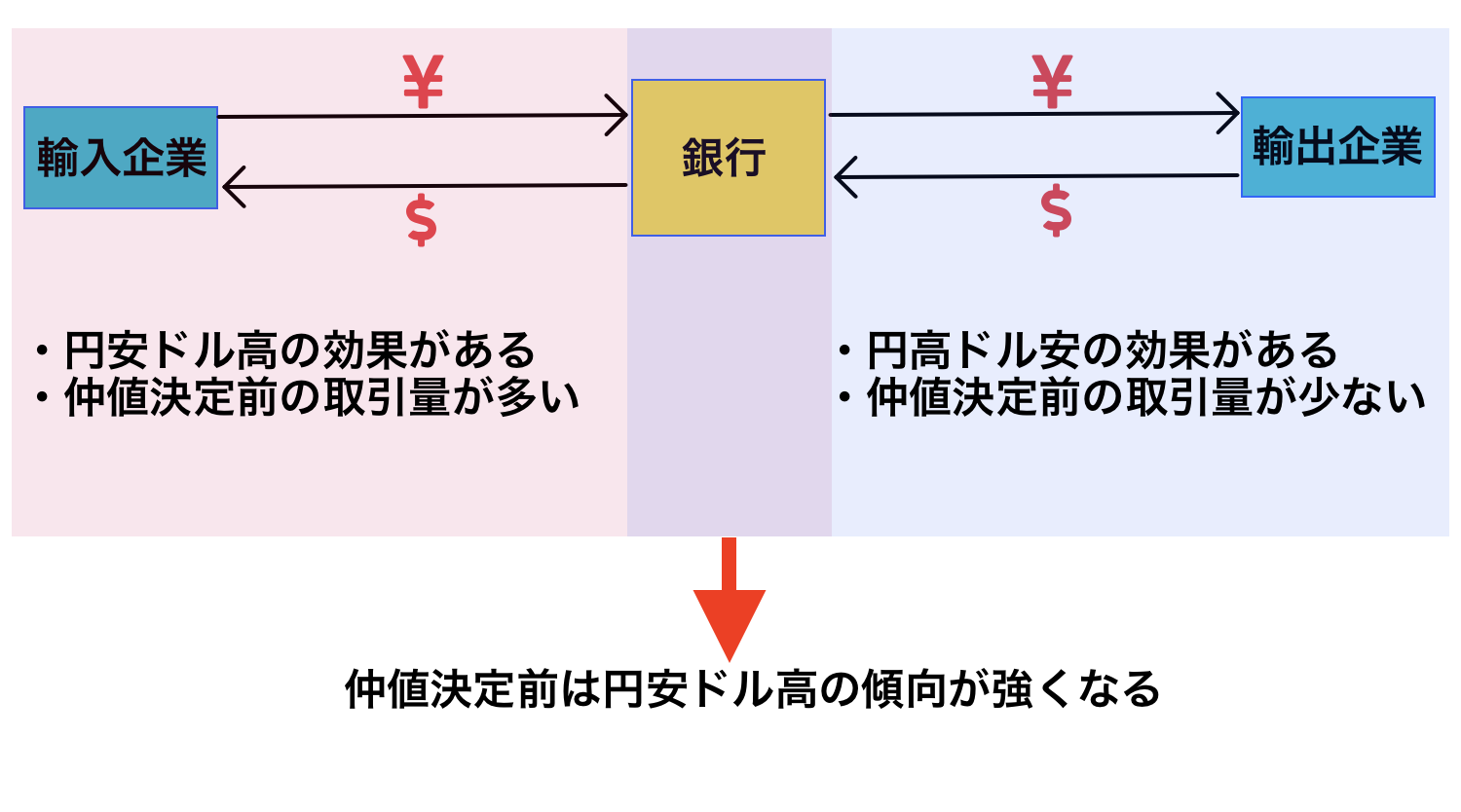

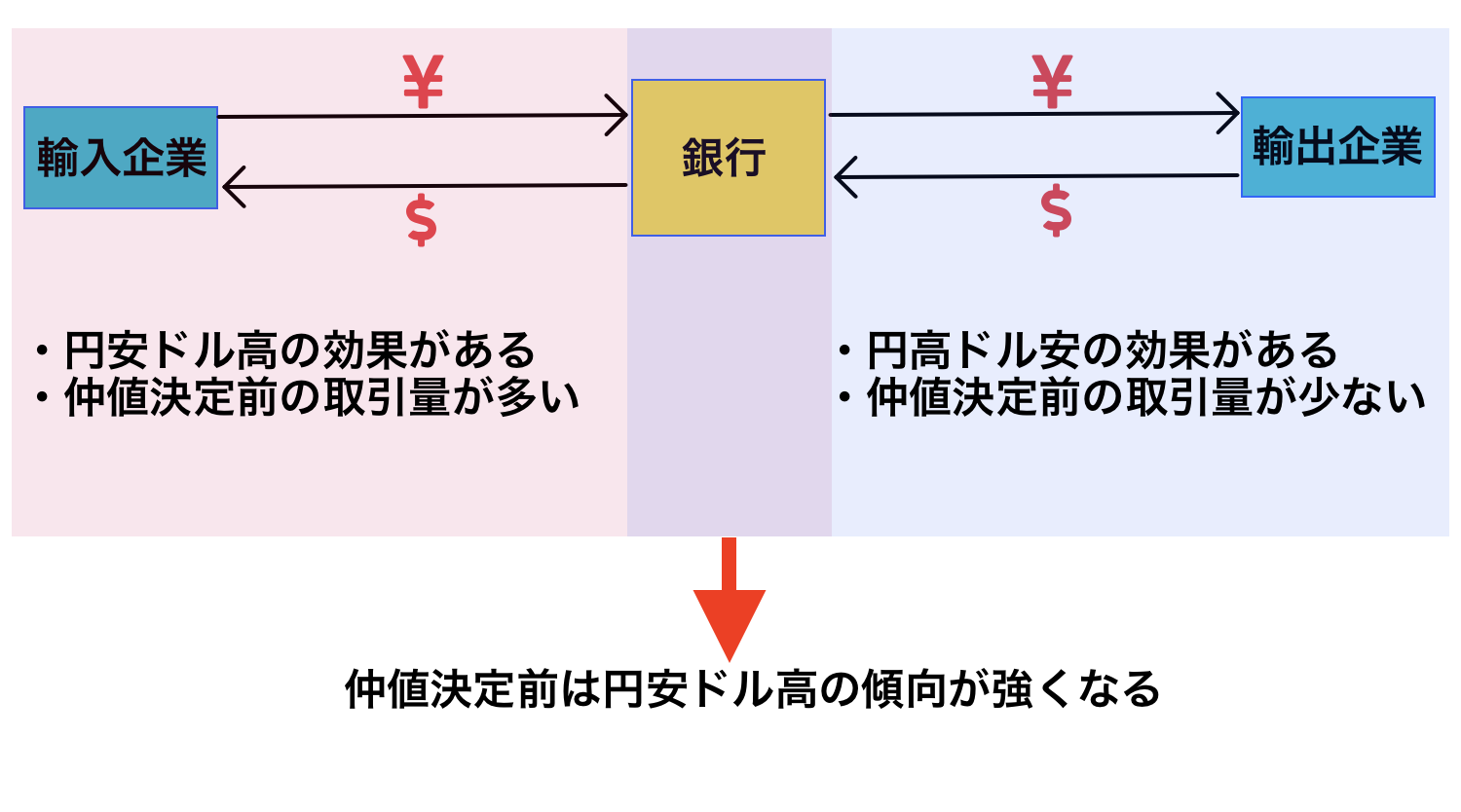

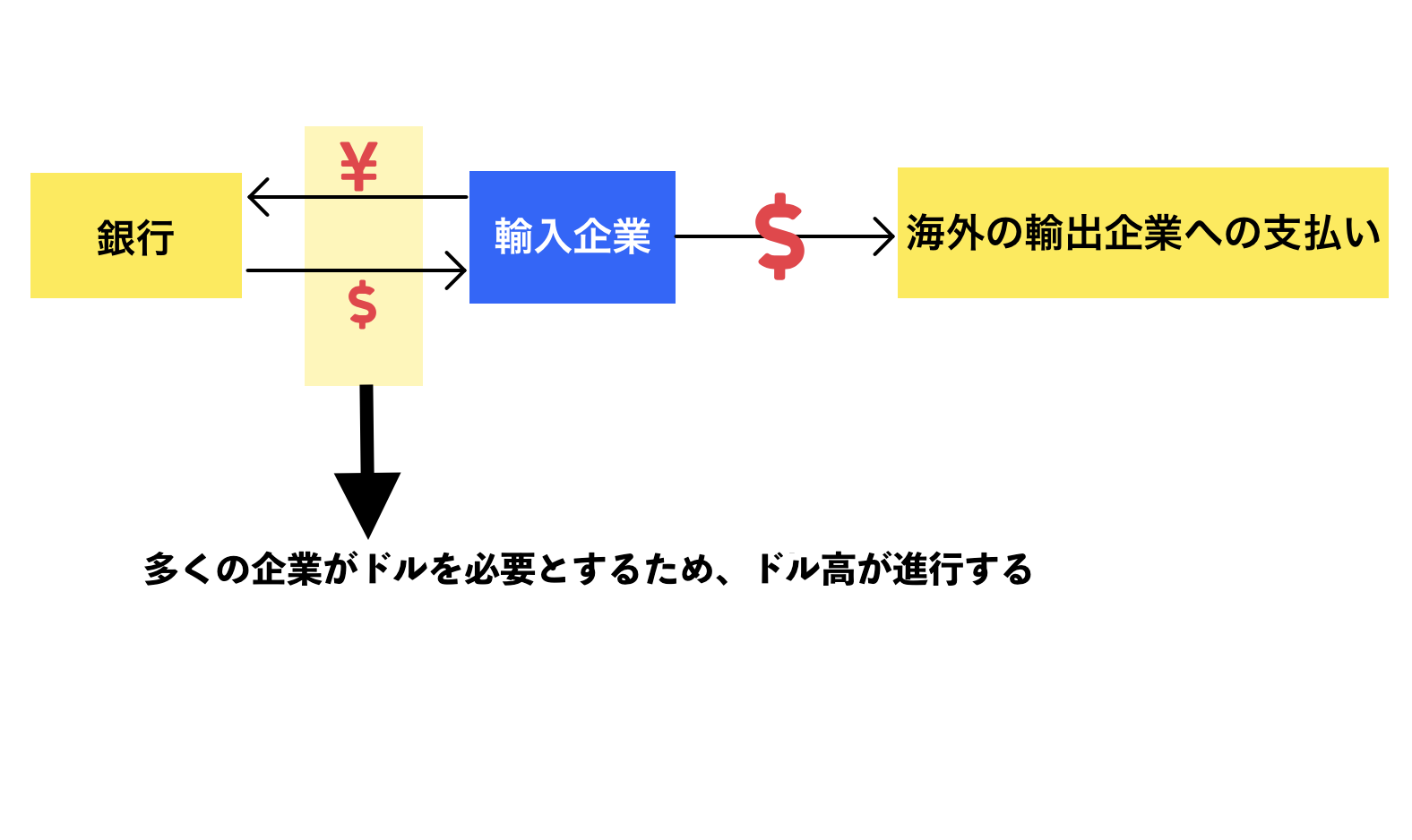

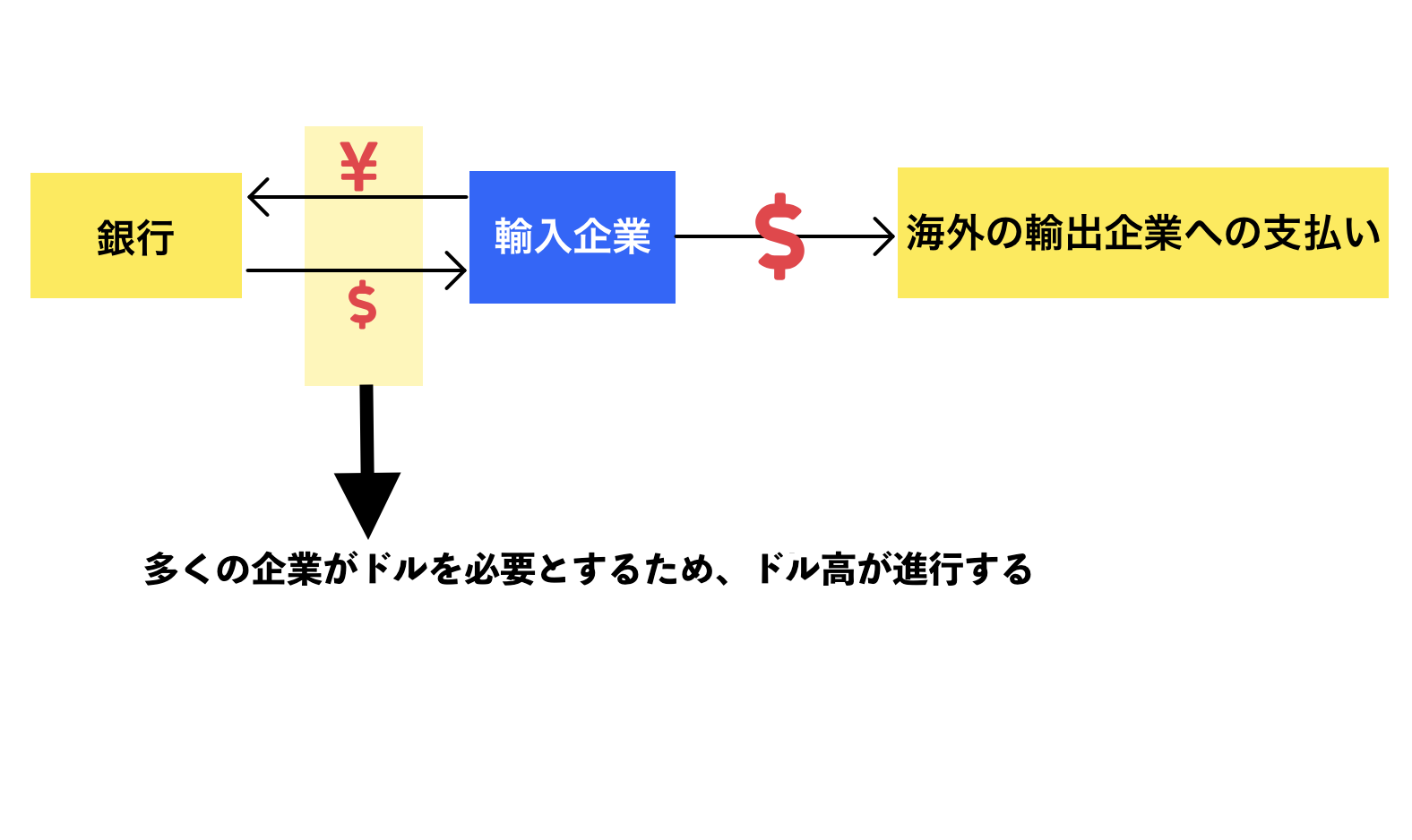

輸出企業・輸入企業の取引が関係している

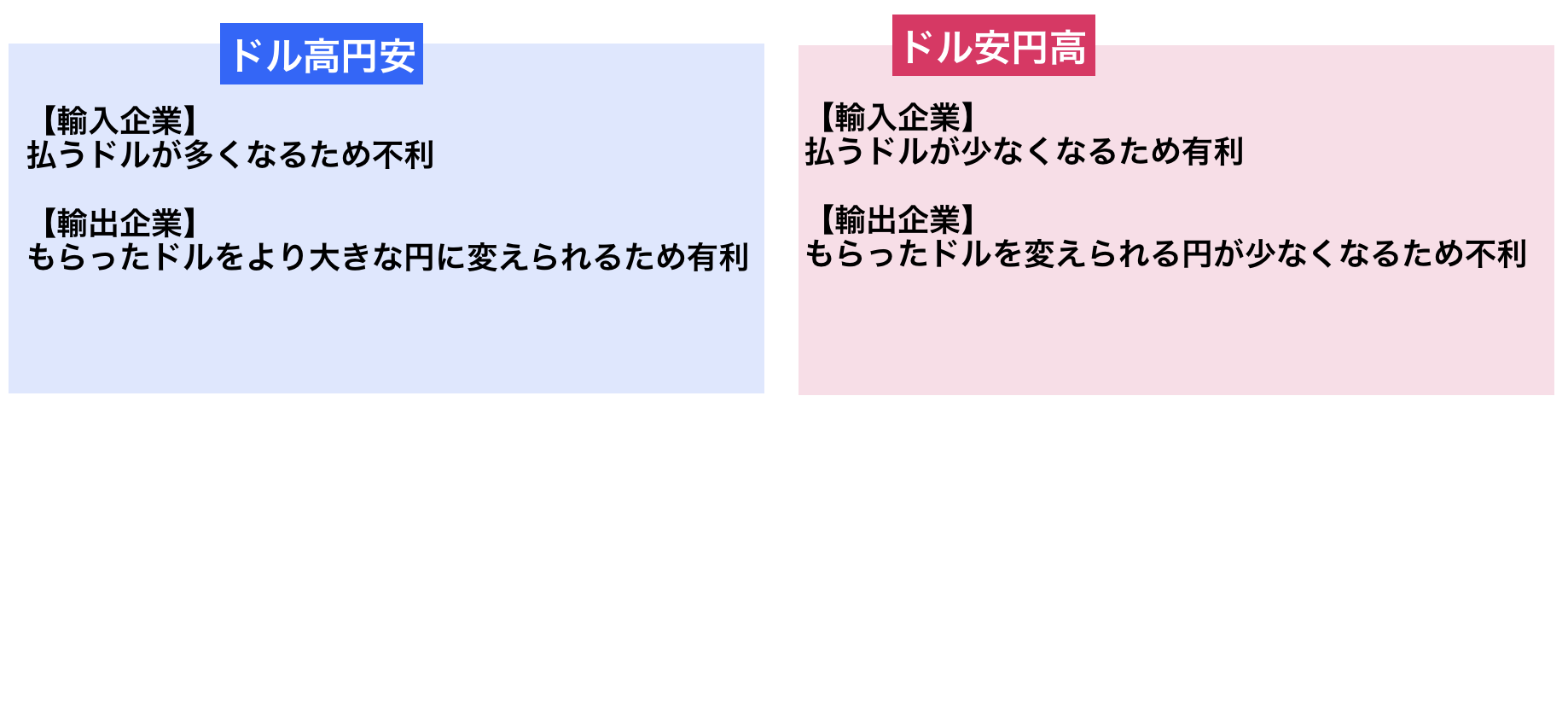

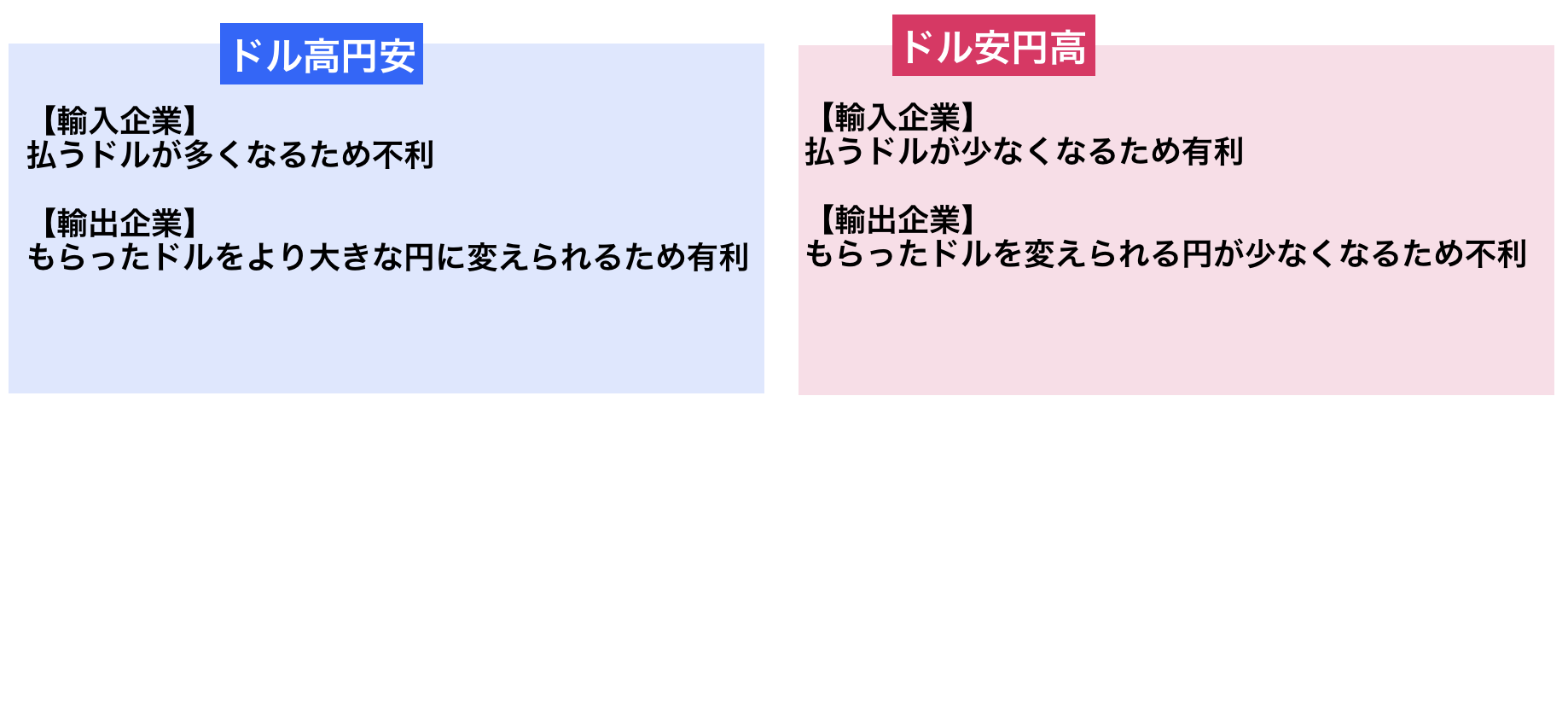

海外との輸出企業や輸入企業はモノの売り買いが発生する際、取引の基軸通貨となるドルと円を両替する必要があります。

| 企業種別 | 行う取引 | 取引のタイミング |

|---|---|---|

| 輸出企業 | ドル売り円買い | 随時 |

| 輸入企業 | ドル買い円売り | 仲値決定のタイミング |

輸出企業はモノを売ったタイミングで海外からドルを受け取るため、円での売り上げに変換するために銀行にドルを円に両替する依頼をします。

輸出企業にはトヨタをはじめとする大企業が多く大口注文が多いため、銀行は融通を利かせて常に両替注文を受け付けています。

対して輸入企業では海外に仕入金額を支払うために円をドルに両替しますが、中小企業が多く小口の注文が多いため、銀行は仲値付近の時間しか注文を受け付けてくれません。

結果的に、仲値決定の時間帯に輸入企業からのドル買い円売りが集中し、ドル円が上がりやすいといわれているのです。

注文の規模によって銀行側の利益も大きく変わるので、対応が変わるのも当然ですね。

企業の為替予約が影響している

仲値に向けたドル円上昇の理由のひとつとして考えられているのが、企業と金融機関の間で行われる「為替予約」です。

- 為替予約とは・・・未来の取引を現在の為替レートで行うという予約を事前に行っておくこと

現在のドル円価格で取引の予約をしておけば、未来の価格変動によって収益は大きく変わります。

| 日付 | ドル円価格 | 取引金額(ドル) | 取引金額(円) |

|---|---|---|---|

| 1月1日 | 100円 | 10,000ドル | 100万円 |

| 1月10日 | 110円 | 10,000ドル | 110万円 |

| 1月10日 | 90円 | 10,000ドル | 90万円 |

基準を1月1日にすると、取引日である1月10日に向けてドル円が上がれば輸出企業が有利に、ドル円が下がれば輸入企業が有利になります。

為替予約を利用するのは大口の注文を出せる輸出企業が多く、以下のメリットが考えられます。

- 1月1日で取引の為替レートが確定するため、1月10日までの不安定な売上予測に悩まされない

- 1月10日にドル円が下落して売上が下がってしまうリスクを低減できる

為替予約によって発生するドルと円の売買は随時行われるため、特に輸出企業によるドル売り円買いの注文は仲値時間に集まりにくくなります。

加えて、実際の取引前に行う為替予約ができる期間にも違いがあります。

| 企業種別 | 為替予約~実際の取引までの期間 |

|---|---|

| 輸入企業 | 約3カ月 |

| 輸出企業 | 3カ月~6か月 |

輸出企業の方が為替予約の期間が長く、ドル売り円買いの注文は長期間に薄められるため為替レートへの影響が少なくなります。

逆に輸入企業の為替予約は期間が短いため、処理しきれなかったドル買い円売りは仲値にまとめて発注されるケースも。

このように、為替予約も仲値時間のドル買い円売りを助長する理由のひとつとして知られています。

銀行が仲値に向けてドルや円を売買している

銀行は顧客の注文状況を確認できるため、以下の手順で両替に伴う自身の利益を増やすためのポジションを持ちます。

- 仲値までに円買いよりもドル買いの注文が多いのを確認する

- 安いうちにドル円をロングしておく

- 仲値に向けてドル円が上がっていったタイミングで顧客のドル買い注文を執行する

- 安く買ったドル円とドル買い注文の間で発生した差額が銀行の利益になる

ドル円が上がるタイミングで追加でドル買い注文が決済されるため、複数の銀行が同じオペレーションを行えばドル円は連鎖的に上昇していきます。

また、想定よりも顧客のドル買い注文が多ければ銀行は追加でドル買いを行う必要があり、逆にドル買い注文が少なければ銀行はドルを売るオペレーションを実施します。

そのため、仲値の時間帯はドル円が上がりやすいだけでなく、激しく上下する可能性があるのです。

仲値と関係が深いゴトー日とは

仲値と合わせてドル円が上がりやすいタイミングとして、ゴトー日が挙げられます。

- ゴトー日とは・・・5と0の付く日を指す。5日、10日、15日、20日、25日、30日が該当する

ゴトー日にドル円が上昇しやすい理由を見ていきましょう。

ゴトー日にドル円が上昇しやすい理由

ゴトー日にドル円が上がりやすい大きな理由のひとつは、5と0の付く日に国内企業の支払いが多くなるからです。

給料が支払われる日も20日や25日などのゴトー日に該当するケースが多く、企業間の支払いでも「月末締め・翌25日払い」などゴトー日にお金が動くケースは多いですね。

国内企業同士の支払いであれば円で取引されますが、輸入企業が海外への支払いを行うにはドルが必要になります。

ゴトー日にはドルの需要が高まりドル高円安の傾向が高まるため、ドル円が上がりやすいとされています。

また、銀行からするとドルが高い状態で企業の持つ円と交換したいので、できるだけ安い状態のドルを手に入れたいですよね。

海外企業に支払うドル円の為替レートは毎朝9時55分の仲値に決まるため、銀行は仲値決定までにドルを大量に買う傾向にあります。

仲値で高くなったドルを企業の円と交換すれば銀行は儲かるので、9時55分までにドル高方向に仕向けようと試行錯誤しています。

そのため、ゴトー日と仲値時間が合わさると上昇根拠が強いといわれており、プロトレーダーの中にはこのタイミングでのドル円をメイン手法にする人もいるほどです。

ゴトー日はドル円に関係が深い法則ですが、FXには他にも有効なアノマリーが多数存在します。

以下の記事で様々なアノマリーについて解説しているので、ぜひ参考にしてください。

本当にゴトー日と仲値時間にドル円は上がっているの?

ゴトー日と仲値時間にドル円は上昇する傾向にあると解説しましたが、実際の統計データがないと信用できませんよね。

そこで、2023年1月~2024年2月にかけて、ゴトー日の9時台でドル円が上昇した確率を計算しました。

| 期間 | ドル円が上昇した回数 | ドル円が下落した回数 |

|---|---|---|

| 2023年1月 | 3 | 3 |

| 2023年2月 | 3 | 2 |

| 2023年3月 | 3 | 3 |

| 2023年4月 | 4 | 1 |

| 2023年5月 | 2 | 4 |

| 2023年6月 | 4 | 2 |

| 2023年7月 | 3 | 3 |

| 2023年8月 | 2 | 4 |

| 2023年9月 | 0 | 5 |

| 2023年10月 | 4 | 2 |

| 2023年11月 | 2 | 4 |

| 2023年12月 | 0 | 5 |

| 2023年1月 | 3 | 3 |

| 合計 | 33 | 41 |

期間内にドル円が上昇した回数は33回、下落した回数は41回だったため、ゴトー日+仲値の条件でドル円の上昇確率は44%になりました。

ゴトー日と仲値のタイミングをもってしてもドル円は必ず上昇するわけではなく、あくまで「無条件よりは上昇の確率が上がる」というだけに過ぎません。

ドル円をトレードしているのは日本の企業や銀行だけではなく、海外企業や銀行、プロップファームなど様々です。

中にはテクニカル分析やファンダメンタルズ分析を元に、アノマリーなど意に介さず取引を行うトレーダーも多くいます。

そのため、チャートが動く理由はアノマリーだけではなく、複合的な原因によって上下すると理解しておきましょう。

仲値とゴトー日をトレードに取り入れる際のコツ

仲値とゴトー日をトレード手法として組み込む人は、以下のポイントを意識してみてください。

金曜日にトレードしてみる

ドル円をロングするなら、ゴトー日と仲値時間、金曜日が重なる日を狙うといいでしょう。

2019年に電子情報通信学会より発表された「外国為替市場におけるゴトウビアノマリーの有用性検証」という論文で、以下のような検証が行われました。

- ゴトー日と金曜日が重なるタイミングのみを狙う

- 深夜3時~5時にドル円をロングし、仲値発表後の午前10時にポジションを決済する

以上の条件で2010年8月~2018年7月までの8年間で検証が行われ、勝率は63.4%となりました。

通常のゴトー日仲値トレードよりも上昇確率が上がっているため、ゴトー日と仲値を狙うなら金曜日を狙うのがおすすめです。

ほかの根拠と組み合わせてトレードする

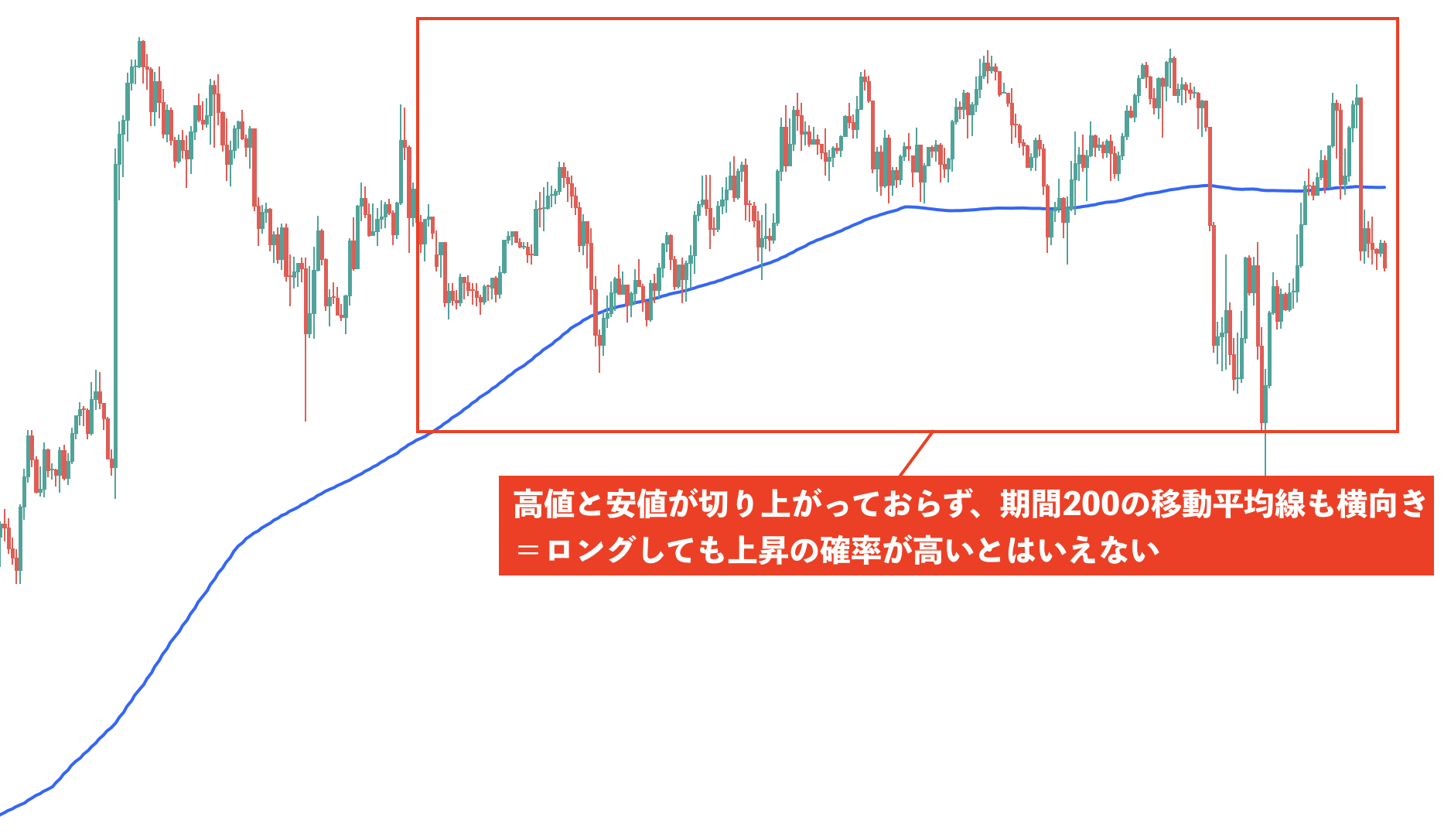

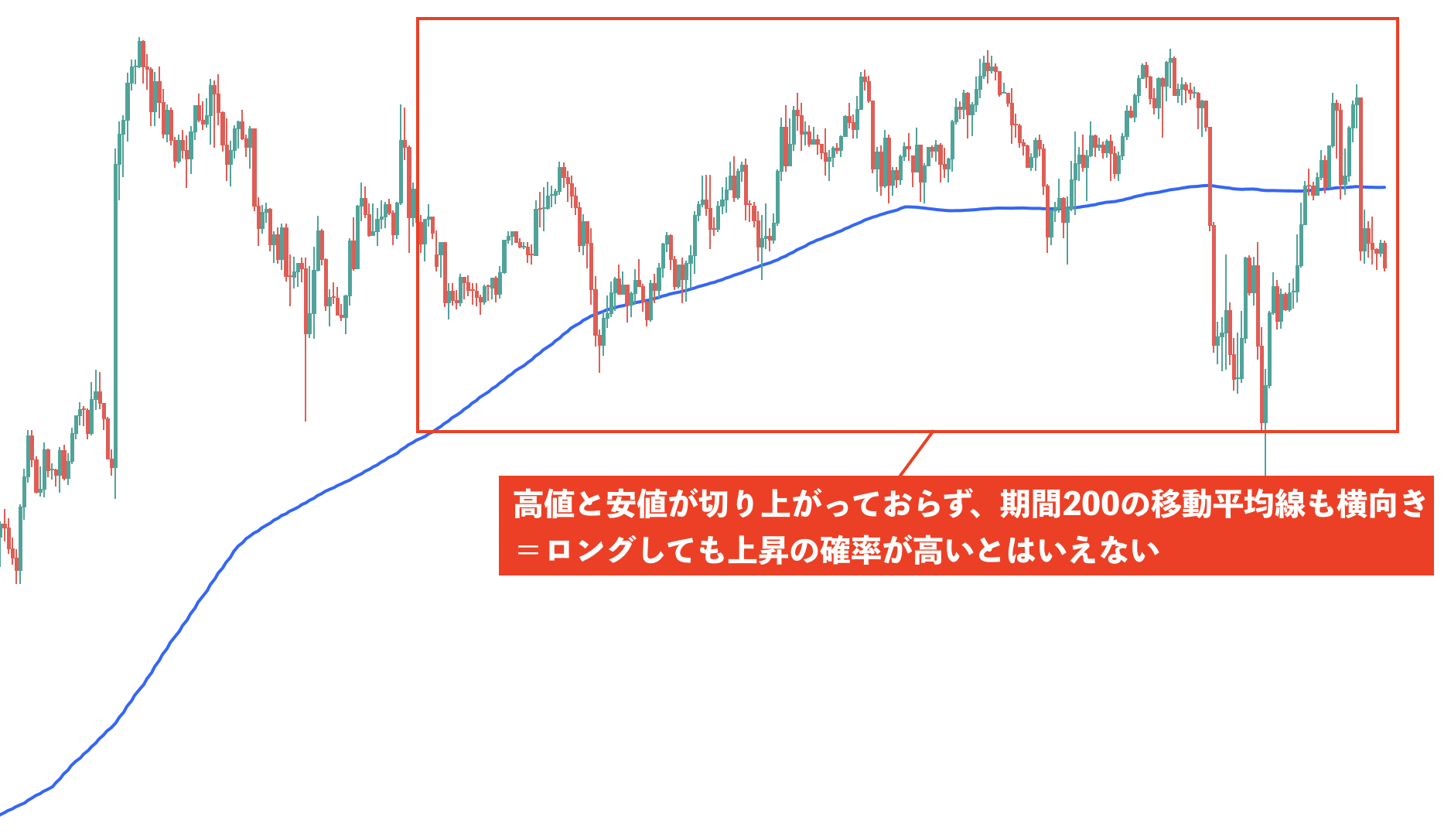

先述の通り、トレードの場面を仲値とゴトー日、さらに金曜日まで限定しても勝率は約6割なので、さらに勝率を上げるためにはテクニカル分析も活用するべきでしょう。

以下のように、時間がかからない簡単な分析方法も存在します。

| テクニカル分析方法 | 上昇確率が高いと考えられる条件 |

|---|---|

| 期間200の移動平均線を表示 | ・チャートが移動平均線より上に位置 ・移動平均線が上を向いている |

| ボリンジャーバンドを表示 | ・チャートが標準偏差よりも上に位置 ・価格が+1σより上に位置して上昇をキープ |

| MACDやRSIなどのオシレーターを表示 | ・オシレーターが上を向いている ・オシレーターが0よりも上に位置している |

| ダウ理論 | 直近の安値と高値が切り上がっている |

以上のテクニカル指標のサインは全て上昇トレンド時に発生するもので、必然的にドル円のロングはトレンドフォローとなります。

トレンド発生中はトレンドフォローの方が確実に勝率を上げられるため、トレンドの有無は必ず確認しておきたいですね。

逆に、価格が移動平均線を行き来するような場面や、高安値が切り上がったり下がったりしているとトレンドレスのレンジ相場だと考えられます。

中でもレンジ上限付近だとドル円の上昇確率は著しく下がってしまうため、エントリーするべきではないでしょう。

このように、シンプルでもテクニカル分析を味方に付けた仲値ゴトー日トレードをすると、勝率を上げて効率的に利益を残せますよ。

仲値とゴトー日をトレードに取り入れる際の注意点

仲値とゴトー日を組み合わせたトレードを行う際、以下のポイントには注意しておきましょう。

アメリカと日本が祝日だと相場が荒れやすい

アメリカや日本が祝日だと企業の取引も減ってしまうため、相場が荒れて思うように上昇しない可能性も。

祝日で休んでいる企業が多いと相場が荒れてしまうメカニズムは以下の通りです。

- 営業日よりも相場参加者が少なく、市場に流れるポジション量も少ない

- 流動性が低く、値動きが小さくなってしまう

- 投機目的の大口注文が入ると、注文を執行するために一瞬で大きく相場が動く場面がある

市場の流動性が低いと、大人しい値動きから一瞬で大きな値動きになるなどテクニカル的なイレギュラーが発生しやすくなります。

一瞬の値動きで損切りにかかってしまう可能性もあるため、リスクを避けたい人は祝日にトレードするべきではありません。

なお、特に影響が強いアメリカの年間祝日カレンダーは以下の通りです。

| 日付 | 名称 |

|---|---|

| 1月1日 | 元日 |

| 1月第3月曜日 | ワシントン誕生日 |

| 5月最終月曜日 | メモリアルデー |

| 7月4日 | 独立記念日 |

| 9月第1月曜日 | レイバーデー |

| 10月第2月曜日 | コロンブスデー |

| 11月11日 | 復員軍人の日 |

| 11月第4木曜日 | 感謝祭 |

| 12月25日 | クリスマス |

加えて、アメリカやヨーロッパでは夏季休業や冬季休暇をしっかり取る人も多いため、祝日以外でも取引が減る可能性もあります。

狙ったタイミングでドル円が必ず上がるわけではない

ゴトー日や仲値のタイミングでドル円が上昇するアノマリーは確実ではなく、確率が上がるだけである点は認識しておきましょう。

先述の通り、エントリー条件を絞っても勝率は6割程度で、下降トレンドなどの悪条件が重なると勝率は5割を切ってしまう可能性も。

さらに自分なりの根拠を当てはめて、高い勝率を追い求める検証が必要です。

どんな取引手法でも勝率100%はほぼ不可能とされており、「獲得pips×勝率」を計算した長期的な検証が必要です。

ある数ヶ月は勝率4割になり、後の数ヶ月で勝率8割で1年スパンでプラスになるというケースも多いですよ。

まずは仲値とゴトー日に移動平均線による根拠を掛け合わせて数ヶ月検証してみるなど、自分なりのカスタム手法を追い求めてみてください。

ゴトー日と仲値を狙ったトレード手法

仲値とゴトー日の根拠を組み合わせた基本的なトレード手法、さらに別の根拠も付け加えた勝率の高い手法について解説していきます。

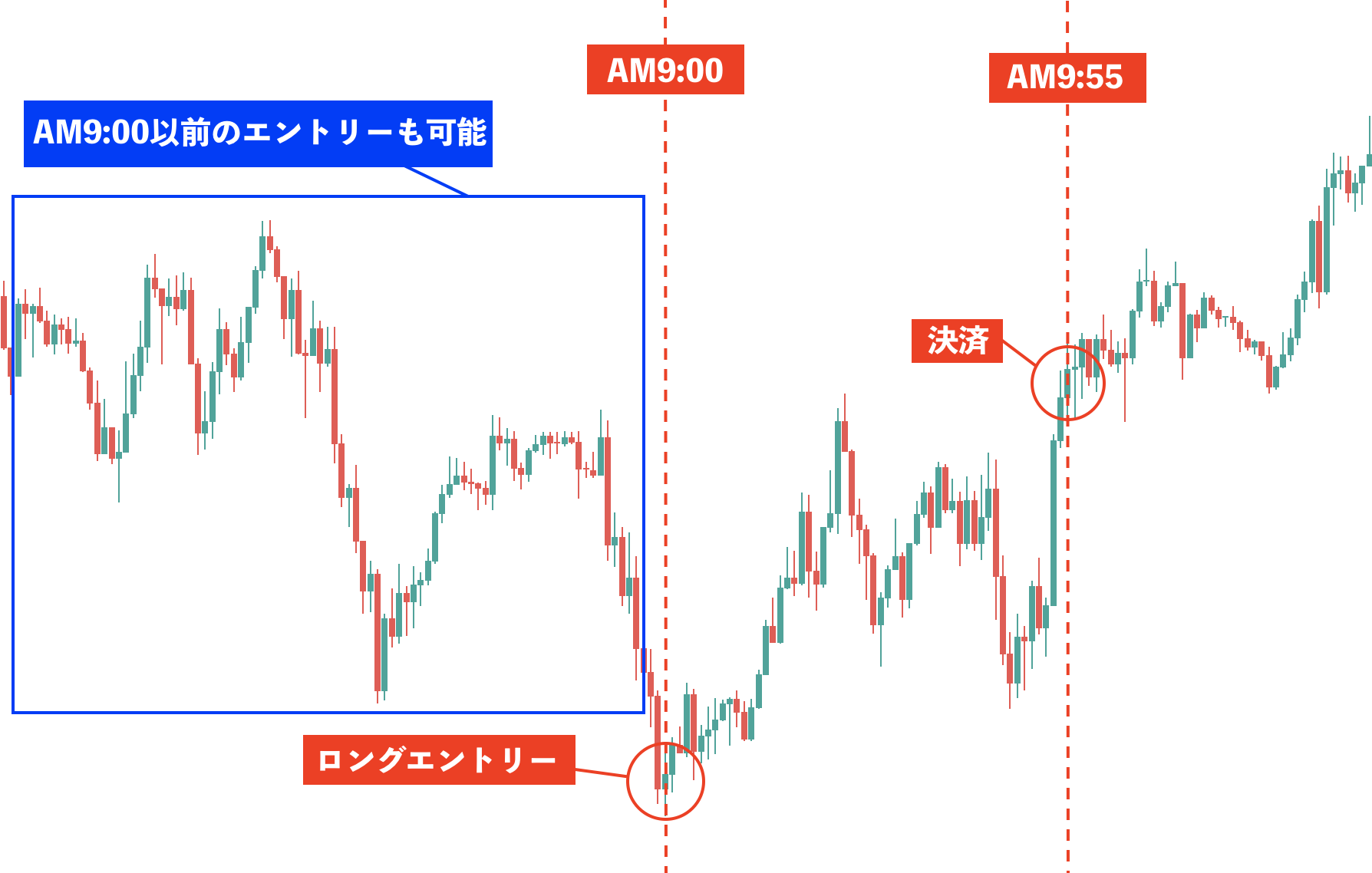

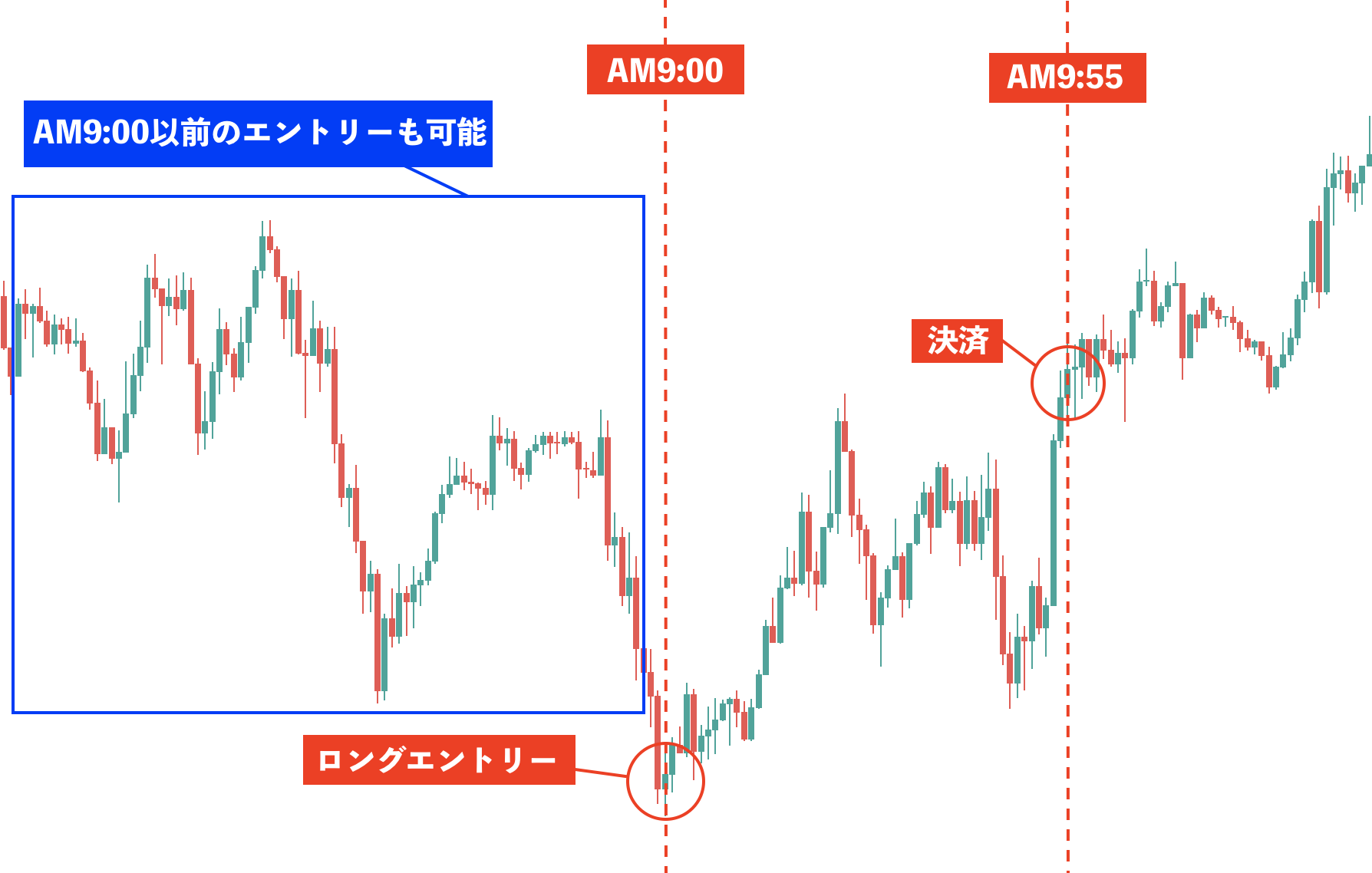

基本的な仲値トレード手法

まずは、一般的な仲値×ゴトー日のトレードを見ていきましょう。

- ゴトー日にドルや円に対するファンダメンタルズ要因がないのを確認

- 朝9時までのタイミングでドル円をロングする

- 仲値が決定する9時55分までに決済する

まずは、ドル円の価格を動かすようなファンダメンタルズ要因がないのを確認してください。

ファンダメンタルズ要因としては以下のようなものが挙げられます。

- ドル円の急上昇・急下落に対する為替介入の見立てがある

- FOMC会議による利上げ・利下げ発表が近い、または発表直後のタイミング

- 世界的なウイルスパンデミックや戦争、政治的な大事件などの急なニュース

- 雇用統計やGDP発表など、重要な経済指標の発表前後

東京時間が始まると企業や銀行によるドルと円の取引が活発になるため、朝9時までにドル円のロングポジションを注文します。

朝7時など早い時間のエントリーでも問題ありませんが、早朝のスプレッド拡大には注意してください。

9時から9時55分にかけてドル円が上昇していく傾向が強いため、9時55分までの任意のタイミングでポジションを決済します。

銀行による実際の仲値発表は10時00分ですが、仲値決定までの動きは9時55分で終了するため、そこまでには決済しましょう。

トレンドの状況によってはポジションを持ち続ける判断もできますが、今回は仲値に限ったトレードなのでスルーします。

非常にシンプルなトレードですが、これだけだと損切りになる確率もそれなりにあると認識しておきましょう。

もしドル円が下落しても、9時55分までには決済する必要があります。

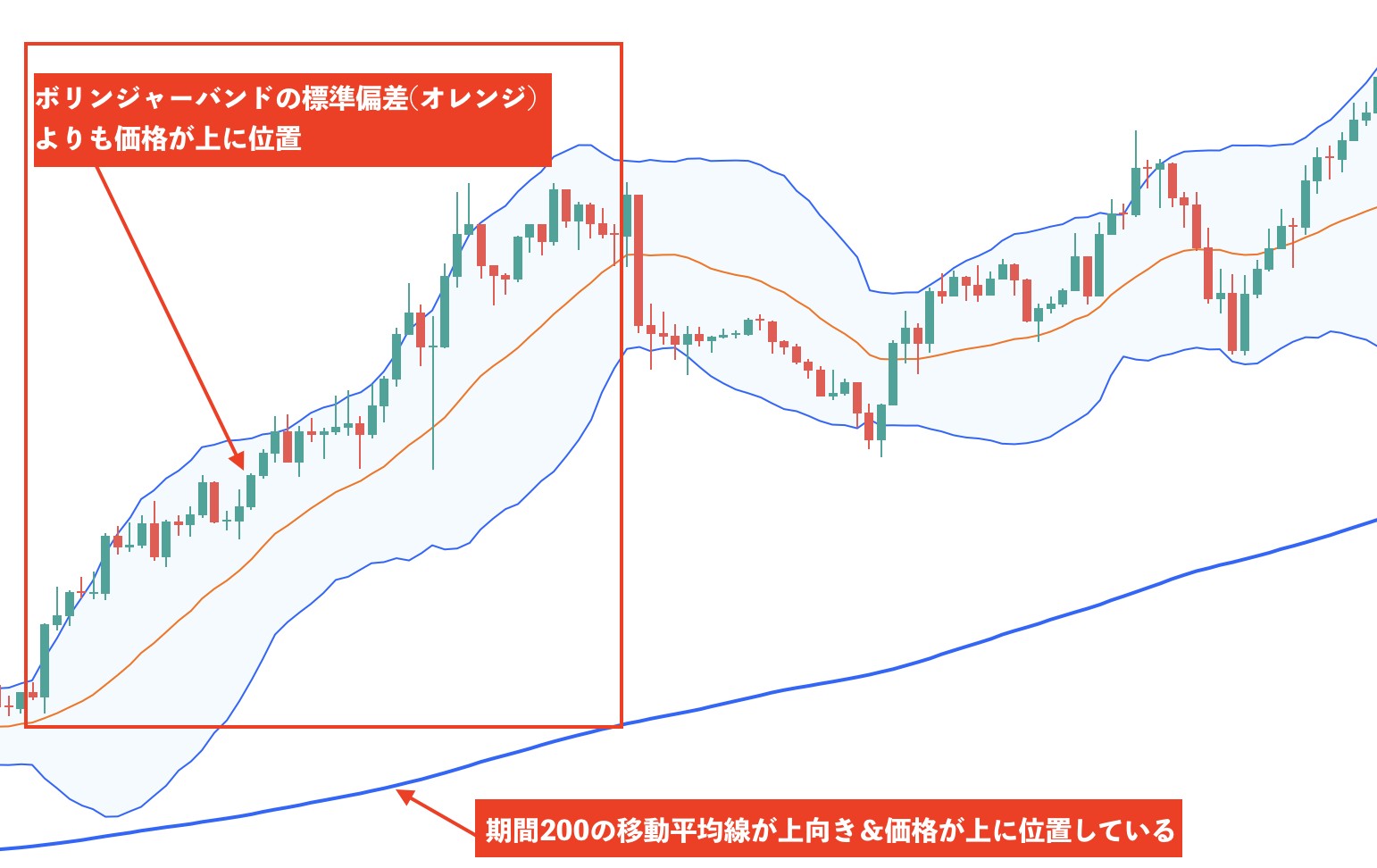

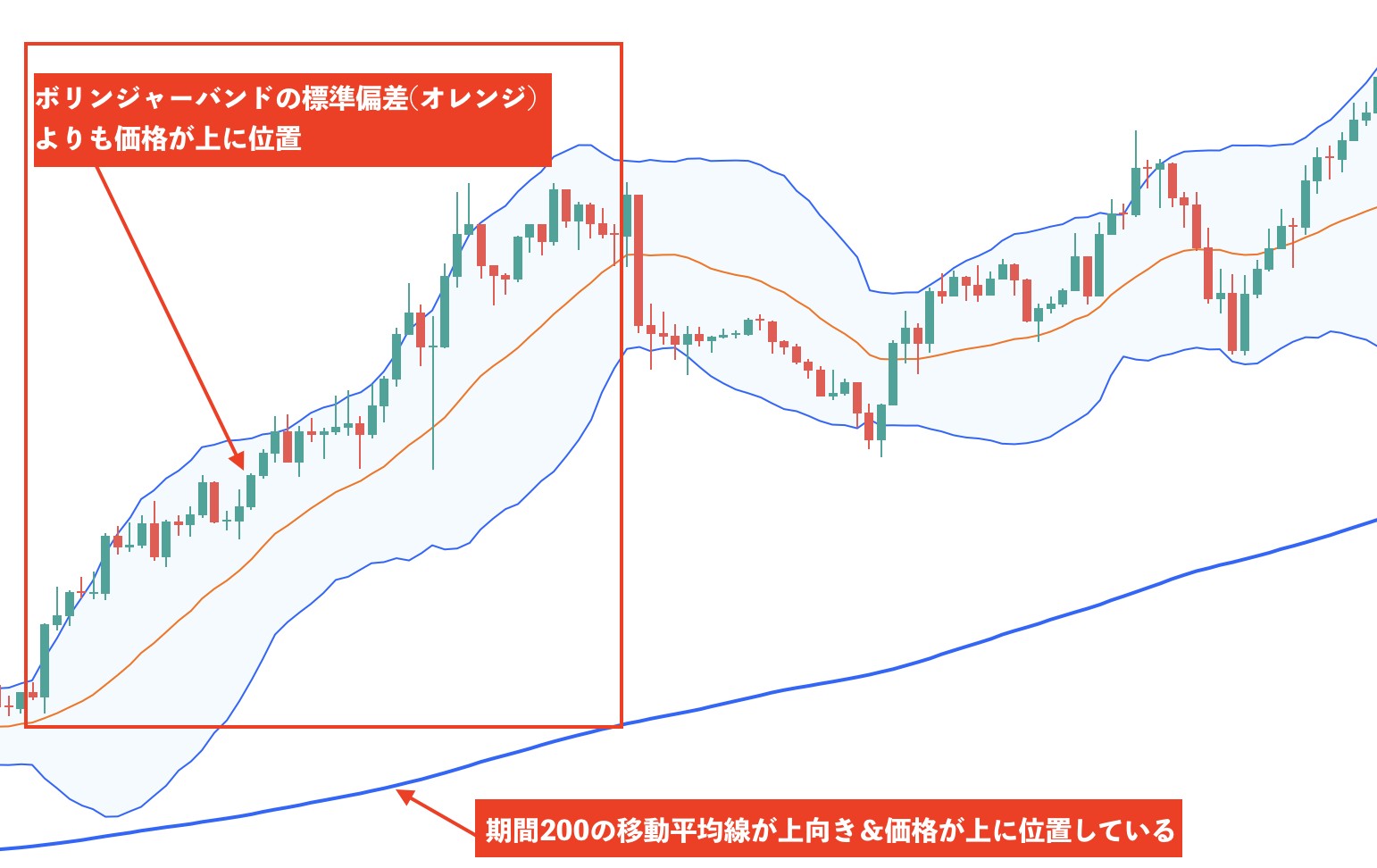

移動平均線やトレンドと組み合わせて勝率を上げた手法

次に、移動平均線とボリンジャーバンドを用いて勝率を上げた仲値×ゴトー日のトレードについて解説していきます。

- 期間200の移動平均線で長期的なトレンドを確認する

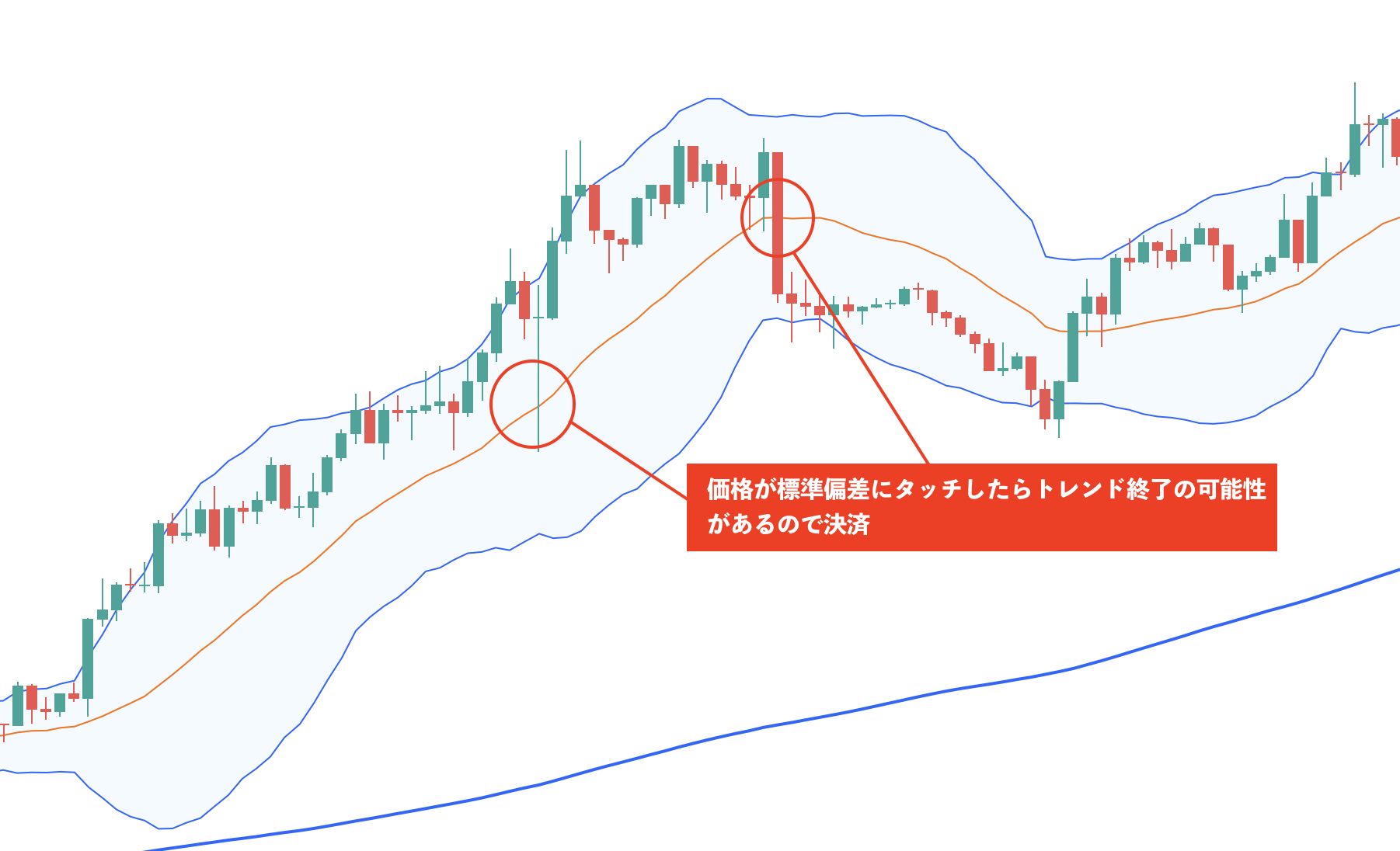

- ボリンジャーバンドの標準偏差でトレンドを確認する

- 2つの条件で上昇トレンドを確認し、明らかな調整段階でなければロングエントリー

- 9時55分までにボリンジャーバンドの+2σを離れた段階で利益確定

- 期間200の移動平均線が下向きになるような大きな下落が発生したら損切り

まずは4時間足を表示して、現在のチャートが以下の条件を満たしているのを確認してください。

- 価格が期間200の移動平均線より上に位置している

- 期間200の移動平均線が上向きになっている

- 価格がボリンジャーバンドの標準偏差よりと上に位置している

全て上昇トレンドの際に現れやすいサインのため、さらなる価格上昇が期待できます。

また、4時間足以上であれば数時間の間に大きくトレンド転換する可能性は低いため、トレンド継続の判断には有効です。

加えて、現在のチャートが以下のように下落を示唆するパターンを形成していなければロングエントリーをします。

- ダブルトップやトリプルトップのような下落チャートパターン

- 下向きのハンマーや包み足などの下落ロウソク足パターン

- すでに価格の下落が始まっているチャート形状

〇分足の上昇トレンドと上昇アノマリーの後押しを受けて上昇し続ければ、価格ボリンジャーバンドの+2σへのタッチや+2σに沿うような動きを見せる傾向にあります。

上昇トレンドの勢いが落ちて価格下落が始まると標準偏差と価格がタッチするので、決済は標準偏差へのタッチおよび9時55分直前のタイミングにしてください。

逆に、期間200の移動平均線が横向きや下向きになるほどの大きな下落が発生してしまうと上昇はほぼ考えられないため、大きな下落が発生したら損切りします。

あくまでも仲値とゴトー日を主軸に置いた手法なので、注文や決済のタイミングをロウソク明日パターンベースにするなど、より細かく絞るのもOKです。

仲値を狙ったトレードで安定した利益を出そう

本記事では、仲値やゴトー日にドル円が上昇しやすいといわれている理由や、他のテクニカル指標と組み合わせたエントリー手法について解説しました。

仲値やゴトー日には上昇確率が高まるというだけで、必ず上昇すると確約されたものではありません。

そのため、他のテクニカル指標を組み合わせて上がる確率が高いタイミングを狙う必要があります。

そのためには移動平均線やボリンジャーバンドなど、トレンドを把握しやすいテクニカル指標の学習も深めて活用しなければいけません。

アノマリーに頼ったトレードばかりでは長期的な勝ちトレーダーになるのは難しいので、継続的な手法改善に励みましょう!

コメント コメント 0