TariTaliのキャッシュバックには税金がかかるの?

TariTaliとFX損益の合算で確定申告するの?

TariTali(タリタリ)は還元率が高く海外FXトレーダーから人気の高いキャッシュバックサイトです。

しかし、利用していく上で不安に感じるのは海外業者から得た利益に対する税金の扱いではないでしょうか。

トレードで使えるボーナスとは異なり、現金として受け取れるTariTaliのキャッシュバックは課税対象となります。確定申告が必要な基準やFX損益との関係性も疑問に感じる方も多いでしょう。

そこで本記事では、TariTaliで発生する税金や確定申告の処理について詳しく解説いたします。

- TariTali(タリタリ)と海外FXの危険性

- キャッシュバックで発生する税金や確定申告の処理について

- TariTali(タリタリ)を利用する際のデメリットや注意点

最後までご覧いただくことでTariTaliと税金の関係性や、海外FXとキャッシュバックサイトの危険性についても理解できます。

税金の問題をクリアにして、安心してFX取引ができるよう参考にしてみてください。

TariTaliと海外FXの危険性について

海外FXを利用する多くのトレーダーは、キャッシュバックサイトと併用するとお得だと言われ利用する方は多いはずです。

特にTariTali(タリタリ)は還元率も高く人気があります。

しかし、海外FX業者やTariTaliを含むキャッシュバックサイトは、日本の金融庁から警告を受けているため利用しないことをおすすめいたします。

税金の取り扱いの前に、海外FXとTariTaliの危険性を解説しますので、リスクを踏まえた上で今後の利用可否も検討してみてください。

海外FX業者は金融庁から認可を得ていないため違法

TariTaliと切り離せないのが海外FX業者ですが、そもそも日本の金融庁からすると違法業者といえます。

危険性が高い海外FX業者について、ライセンスを取得してるため「安全」だという情報をネット上で見かけることは多いでしょう。

しかし、日本の金融庁から許可を得ていないため、日本居住者に対する勧誘行為は違法であることは理解しておく必要があります。

TariTaliと提携しているFX業者が安全であるという保証はどこにもないため、万が一出金拒否や詐欺リスクが発生しても資金を取り戻すための救済処置は限られてしまいます。

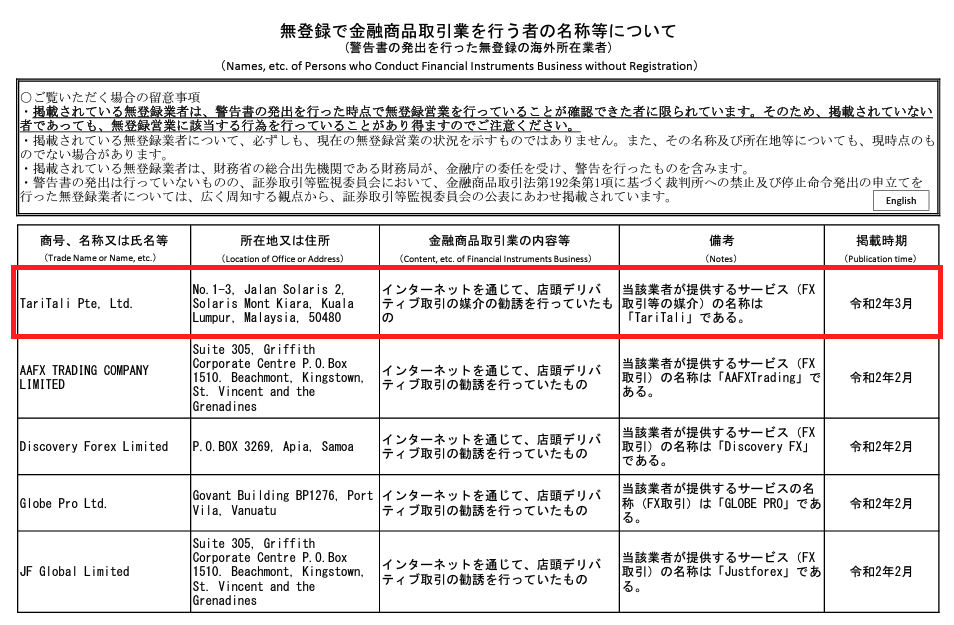

TariTaliも金融庁から警告を受けている

海外FX業者と同様「TariTali」も金融庁から警告を受けています。

日本の金融庁から許可を得ていない海外FX業者の「利用を勧めている」ことから、勧誘行為にあたり違法業者と言えるでしょう。

現時点では警告に留まっていますが、今後いつ取り締まりされるかも分かりません。入るはずのキャッシュバックが振り込まれないなどのトラブルが発生しても救済される希望は薄いでしょう。

海外FX業者とキャッシュバックサイトは、常にリスクが伴うことを理解した上で利用するしかありません。そのため、安全にFX取引をしたい方は国内業者の利用をおすすめいたします。

海外FX業者の危険性については以下の記事で詳しく解説しています。

TariTali(タリタリ)のキャッシュバックで税金は発生する?

TariTali(タリタリ)で得た利益に「税金は発生するのか?」「FXで負けた分と相殺できるのか?」と疑問に感じる方は多いでしょう。

海外FX業者が提供している取引で使えるボーナスとは異なり、現金として受け取れるキャッシュバックについては税金が発生します。

- TariTaliで得た利益は課税対象

- 海外FX損益との合算で納税義務が発生

ここでは、TariTaliで得た利益分の税金処理について詳しく解説します。

TariTaliで得た利益は課税対象

TariTali(タリタリ)で得られるキャッシュバックは現金として受け取れるため課税対象となります。

一方、海外FX業者で提供している「口座開設・入金ボーナス」など、FX取引でのみ使えるポイントには税金が発生しません。

そのため、海外業者のボーナスをどれだけ貰っても関係ありませんが、TariTaliのキャッシュバックだけで確定申告が必要なケースは発生するので注意が必要です。

海外FX損益との合算で納税義務が発生

TariTali(タリタリ)で得た利益と海外FXの損益は合算することができます。

例えば

- 海外FXの取引で年間10万円の損失

- TariTaliのキャッシュバックで年間15万円の利益

上記ケースでは年間所得は5万円となります。

一方、海外FX取引でも利益が出ている場合は、キャッシュバックと合算した金額が年間所得となるため、確定申告が必要な際は申告漏れに注意してください。

確定申告が必要なケースとTariTaliキャッシュバックの記入例

具体的にTariTali(タリタリ)のキャッシュバックでどのくらいの利益が出ると確定申告が必要なのかは、給与所得の有無によって異なります。

また、実際に確定申告する際の「勘定科目」や記載例についても理解しておく必要があります。

ここでは以下のポイントで解説しますので、確定申告について正しい知識を持っておきましょう。

- 給与所得者は年間20万円以上の利益で確定申告

- 非給与所得者は年間38万円以上の利益で確定申告

- TariTaliキャッシュバックの勘定科目や種目の記入例

給与所得者は年間20万円以上の利益で確定申告

会社員など給与所得がある方は、年間20万円以上の利益発生で確定申告が必要です。

例えば海外FXでの利益が年間15万円でも、TariTaliから5万円のキャッシュバックを受け取っていれば合計20万円となる為、確定申告の義務が発生します。

一方、TariTaliで20万円のキャッシュバックを受け取ったとしても、FXの損失と合わせて20万円以下になるのであれば確定申告の義務からは除外されます。

非給与所得者は年間48万円以上の利益で確定申告

専業主婦や無職の場合など給与所得がない方は、年間48万円以上の利益で確定申告が必要となります。

会社員と比べて利益の幅は広がりますが、キャッシュバックとFX利益の合計が48万円を超えた場合は申告漏れがないようにしましょう。

申告しなくてもバレないのでは?と考える方もいますが、税務署は過去数年分も遡って所得を確認できるためバレてしまいます。

また、故意に申告しなかったと判断された場合は悪質だとみなされ重いペナルティも課せられます。

FXの損益と合わせてキャッシュバック金額は常に把握し、脱税しないよう注意が必要です。

TariTaliキャッシュバックの勘定科目や種目の記入例

TariTaliのキャッシュバック利益は、海外FXと同様に「雑所得」として申告して問題ありません。

- 種目:現金還元or還元収入など

- 収入金額:利益額

- 必要経費:FX取引で実際にかかった経費があれば記載

- 所得の生ずる場所(全角28文字以内)(ビル名等省略可):Kuala Lumpur, Malaysia, 50480

- 報酬などの支払者の氏名・名称(全角28文字以内):TariTali Pte, Ltd.

「種目」については明確に記載の決まりがないため、「現金還元」や「還元収入」などを記載しておき、万が一税務調査が入った場合は「キャッシュバック」での利益として伝えれば大丈夫です。

海外FX業者での利益もあれば、キャッシュバックとは別に業者ごとに記載していきましょう。

海外FXの確定申告については以下のページでも詳しく解説しています。

【知らないと危険】TariTaliのキャッシュバックで確定申告する際の注意点

TariTali(タリタリ)のキャッシュバックでは税金が発生し、確定申告が必要なケースもご紹介しましたが、以下のように事前に知っておくべき注意点もあります。

- 国内FXの損益と合算できない

- キャッシュバック発生日が課税対象

それぞれ詳しく解説いたします。

国内FXの損益と合算できない

TariTaliのキャッシュバックと海外FXの損益は合算できますが、国内FXとの合算はできないため注意が必要です。

例えば以下のケースでは確定申告が必要です。

- 国内業者でマイナス10万円

- 海外業者とTariTaliキャッシュバックでプラス20万円

国内と海外で合算すれば利益が10万円となるため、給与所得者は20万円を超えず確定申告が不要と考えがちですが、国内と海外の税金は分けて考える必要があります。

そのため、国内・海外の口座を併用している方は一方で損失を出しても、もう一方では利益分の確定申告が必要なケースもあるので注意してください。

キャッシュバック発生日が課税対象

確定申告が必要な年間所得は1月1日〜12月31日までの期間で計算します。

そのため、12月に発生したキャッシュバックが実質1月に入金された場合はどちらの年で換算するのか悩む方も多いようです。

結論、キャッシュバックが発生した日付が課税対象日となりますので、実際に口座入金した日付ではないことは覚えておきましょう。

TariTaliのデメリットや危険性をプロが解説!

そもそもTariTali(タリタリ)や海外FXの利用はおすすめできませんが、利用する上でトレーダーにとってのデメリットや危険性も考えておく必要があります。

- 非課税であるボーナスを貰う方がお得

- キャッシュバック目的で無駄なトレードが増える

それぞれ詳しく解説しますので、リスク回避のためにも覚えておきましょう。

非課税であるボーナスを貰う方がお得

TariTaliを利用する上でデメリットとして挙げられるのはボーナスが付与されない点です。

多くの海外FX業者は豪華なボーナスキャンペーンを行ってユーザーを集めていますが、TariTaliを利用するにあたって「キャッシュバックを取る」か「ボーナスを取る」かの選択になります。

前述しているように海外FX業やはもちろん、キャッシュバックサイトも金融庁から警告を受けており、違法性の高い運営を行っています。

そのため、あえてリスクを取ってまでキャッシュバックをもらう選択よりは、非課税であるクレジットボーナスをもらって活用する方が安全でお得だと言えるでしょう。

キャッシュバック目的で無駄なトレードが増える

初心者トレーダーにありがちですが、キャッシュバックサイトをもらう目的で無駄なトレードが増えるのも危険です。

TariTaliでは取引する度にキャッシュバックが加算されていくので、トレードでも勝ち続けることができれば大きな利益に期待できます。

しかし、むやみに取引を増やしても負けるリスクは高まります。また、トレードでマイナスになってもキャッシュバックで補填されるという意識になりがちです。

そのため、キャッシュバックに期待して無駄なトレードが増えると損失を膨らませる原因となるため、注意しておく必要があるでしょう。

TariTaliの利益は税金が発生するため雑所得で確定申告しよう

今回はTariTali(タリタリ)を利用して発生する税金に関する考え方と、確定申告の記載例について解説いたしました。

本記事のポイントは以下のとおりです。

- taritalのキャッシュバックには税金が発生する

- 年間の所得金額によっては雑所得として確定申告が必要

- 海外FXの損益と合算できるが国内FXの損失とは合算できない

海外業者はスプレッドも広く、取引する度にキャッシュバックが入ればお得に感じる方も多いでしょう。

しかし、日本居住者に向けて無登録の海外FX業者を勧誘する行為は違法のため、リスクを考えると利用しないに越したことはありません。

もし、海外FXを利用する場合はキャッシュバックサイトを経由しないことをおすすめしますが、税金面も考慮して安全な取引を行いたい方は国内口座でトレードをしましょう。

コメント コメント 0